V těchto dnech si fond FF Global Multi Asset Income připomněl druhé výročí svého založení. Hlavní správce portfolia tohoto fondu, Eugene Philalithis, se podělil o svůj strategický přístup k investování s důrazem na diverzifikaci.

Proč je fond FF s širokým portfoliem aktiv pro investory důležitý?

Celosvětová poptávka po strategických investicích, které generují zisky, stále stoupá. Ať už je to v důsledku demografického vývoje, jako je stárnutí světové populace a růst dlouhověkosti, nebo regulační změny, včetně uvolnění penzijních svobod pro důchodce, příjem je klíčovým zájmem investorů v jedenadvacátém století. Stoupá také touha investorů rozumět podstupovanému riziku a snaha kontrolovat je. Starosti o výnos a riziko jsou v centru zájmu investorů. Ve světě, kde jsou výnosy napříč různými třídami aktiv na rekordních minimech, jsou investoři při hledání příjmů nuceni podstupovat stále větší rizika.

Foto: Eugene Philalithis

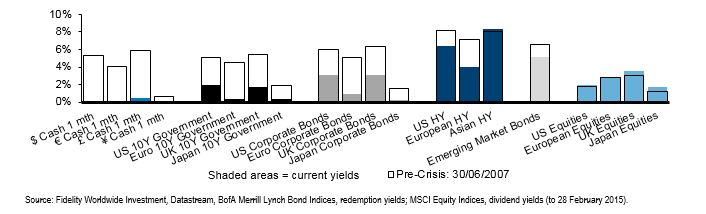

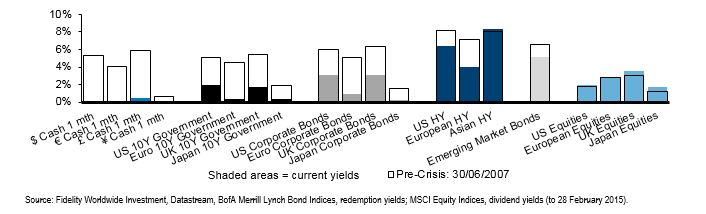

Graf 1 znázorňuje výnosnost v celé řadě aktiv dnes a před finanční krizí. Je jasně patrné, že tradiční výnosově orientovaná aktiva, jako jsou státní a podnikové dluhopisy, dnes nejsou schopna uspokojit úroveň výnosů. Nicméně aktiva, která aktuálně nabízejí atraktivnější míru výnosnosti, jako jsou například akcie, s sebou nesou mnohem větší míru rizika. Řešením může být nákup širokého portfolia zasahujícího do více tříd aktiv. Tento přístup pomůže investorům orientovat se v nové skupině příjmů a rozložit riziko napříč nejrůznějšími třídami aktiv. Kombinace různých tříd aktiv může, v porovnání s investicí pouze do jedné třídy aktiv, vytvářet stabilnější a udržitelnější úroveň příjmů s menší úrovní volatility a potenciálem pro růst kapitálu.

Graf 1. Výnosy jsou nízké napříč všemi třídami aktiv, investoři jsou nuceni podstupovat vyšší riziko

Jak dokáže FF Global Multi Asset Income uspokojit potřeby klientů?

Jsme přesvědčeni, že FF fond tvořený širokým portfoliem diverzifikovaných aktiv napříč mnoha třídami s různou výnosností, volatilitou a nízkou vzájemnou korelací může dosáhnout v delším časovém horizontu lepších výsledků než investice do jediné třídy aktiv. Pro investory hledající příjem znamená „lepší výsledek“ následující:

- Udržitelnost příjmů

- Ochranu kapitálu

- Nízkou úroveň volatility

Věříme, že investoři mohou v dlouhém horizontu očekávat stabilní, udržitelný a pravidelný příjem.

Zachování kapitálu

Pro investory hledající příjem je „cesta investice“ stejně důležitá jako její cíl. Jinými slovy, volatilní portfolio pravděpodobně neposkytne investorům stabilní příjem. Vytváření stabilního příjmového toku v dlouhém období vyžaduje efektivní ochranu kapitálu.

Nízké úrovně volatility

V porovnání s investicí do jediné třídy aktiv, je široké investiční portfolio schopné dodržet nízkou volatilitu v čase a zároveň přinášet stabilní výnos k uspokojení potřeb klientů.

Klíčový mix aktiv s flexibilní příležitostí

Diverzifikace příjmů i rizik je důležitá v každém strategickém příjmovém portfoliu. Naše analýza ukazuje, že různá aktiva mají tendenci v dlouhém období se chovat rozdílně, a to vlivem návratnosti dané investice a podstupovaného rizika.

Tým strategického výběru Fidelity Solutions identifikuje optimální způsoby, jak implementovat náš investiční výhled napříč třídami aktiv. Je to přísný proces výběru, který kombinuje kvantitativní techniky s hloubkovou analýzou za účelem identifikace té nejoptimálnější strategie a nástrojů pro naše portfolio. Velký tým našich analytiků, kteří se specializují na různé třídy aktiv v různých regionech, hledají strategii s cíli a filozofií, která přinese stabilní a udržitelný příjem v dlouhém období.

Výhledy výnosnosti

Současné tržní prostředí nabízí investorům řadu významných příležitostí a výzev. Domníváme se, že v těchto tržních podmínkách je nutnost diverzifikace silnější než kdykoliv předtím. Investujeme jak do tradičních, tak do alternativních tříd aktiv, které splňují podmínku atraktivního příjmu v kombinaci s nízkou úrovní volatility.

Shrnutí

Náš výhled pro globální růst zůstává stále pozitivní. Očekáváme, že dopad nízkých cen ropy bude v druhé polovině tohoto roku důvodem ekonomického růstu, zatímco inflace zůstane nízká. V krátkodobém horizontu jsme v předpovědi opatrnější, zejména co se týká americké ekonomiky, kde jsou data i nadále nejednoznačná. Negativní dopad má stále posilující americký dolar, co se bude dít s firemními zisky je zatím nejasné. Trvající vliv silného dolaru bude pravděpodobně pokračovat – představuje tak výzvu pro nedolarová aktiva, včetně těch na rozvíjejících se trzích. Evropa podporovaná kvantitativním ECB bude i nadále silným hráčem. Dále očekáváme, že situace na japonských trzích se v průběhu roku zlepší.

Normalizace měnové politiky Federálního rezervního systému v příštích měsících pravděpodobně vyvolá volatilitu. Zatímco FED očekává, že jeho politika utahování monetární politiky přinese kýžené výsledky do konce tohoto roku, je zde stále riziko, že globální trhy na zvýšení sazeb mohou reagovat záchvatem snižování. Napříč geografickými regiony platí, že trh komodit by mohl být dalším zdrojem volatility trhu. Ceny ropy mají na US trhu potenciál dále klesat, protože američtí producenti i nadále navyšují nabídku, zatímco skladovací kapacita je vyčerpána, takže inflace by se měla udržet na nízké úrovni.

Nacházíme se ve stavu většího obranného postoje, kdy v posledních měsících zmenšujeme naši závislost na akciích a profitujeme z vysoce úročených dluhopisů v USA a Asii a z dluhopisů rozvíjejících se zemí v tvrdých měnách a současně investujeme do hotovosti. Výnosy dluhopisů s investičním stupněm a vládních dluhopisů zůstávají na nulové úrovni, takže u nich nadále zachováváme naše doporučení nekupovat. Udržujeme pozici mírně overweight, pokud se týká akcií, kde se zaměřujeme převážně na evropské a asijsko-pacifické akcie. Budeme i nadále hledat příležitosti k selektivnímu riziku, a to začleněním hybridních aktiv, jako jsou například půjčky do našeho portfolia.

Pozitivní nárůst třídy aktiv

Jsme přesvědčeni, že růst aktiv je v současné době nejlepší příležitostí pro investory. Dividendové akcie nabízejí přístup ke kvalitním společnostem s vysokou kapitalizací, které poskytují stálý tok příjmů a jejich kapitál má růstový potenciál. Samozřejmě existují i rizika spojená s těmito typy podniků a my zůstáváme opatrní, pokud jsou firemní zisky pod tlakem nebo ocenění vypadá přehnané. Aktiva v oblasti infrastruktury nabízejí i nadále atraktivní a stabilní výnos a diverzifikaci, jakož i prvek ochrany inflace v portfoliu. Zatímco inflace pokračuje na historicky nízké úrovni, infrastruktura může přidat prvek preventivní obrany proti budoucím známkám rostoucí inflace. Celkově udržujeme rostoucí aktiva jako overweight, ale v současné době mají více negativní dopad na ocenění nemovitostí.

Dluh rozvíjejících se států: rozdíl mezi tvrdou a místní měnou

Dluh rozvíjejících se států (EMD) přinesl v posledních měsících pozitivní výnosy. Věříme, že velká část negativních zpráv týkajících se rozvíjejících se ekonomik se již projevuje v jejich ocenění, včetně potenciální odpovědi FEDu v jeho politice utahování. Nicméně, ocenění jsou hlavním motorem našeho rozhodnutí začít se postupně více soustředit na zisky v této třídě aktiv a zároveň si v ní udržet lehce pozici overweight.

Nicméně, je důležité jasně rozlišovat mezi EMD v tvrdé a místní měně. Pro investory tvrdá a místní měna EMD jasně představuje dvě rozdílné skupiny rizik. Tvrdá měna EMD je vázána na konkrétní měnu, často představuje „bezpečné útočiště”, jako je americký dolar, a proto ji klasifikujeme jako třídu příjmových aktiv. Na druhé straně, místní měna EMD, která je v plném rozsahu vystavena místním měnovým výkyvům, v sobě spojuje vyšší potenciál pro riziko a růst, a proto ji zařazujeme do třídy hybridních aktiv.

Rozdíl mezi nimi bude pravděpodobně mnohem patrnější s tím, jak bude politika FEDu v příštích měsících ovlivňovat rozvíjející se země. Ta začíná mít vliv na měnovou dynamiku rozvinutých ekonomik a důsledkem je podhodnocení rozvíjejících se trhů celkově. Jsme přesvědčeni, že vliv silného amerického dolaru bude pravděpodobně pokračovat i letos, a tak jsou více pozitivní výhledy EMD, které jsou v našem širokém portfoliu různorodých aktiv vázány na dolar.